Remuneração ilíquida

A remuneração ilíquida ou bruta refere-se ao montante do salário antes de impostos e outros eventuais descontos. Na negociação de um emprego, é de remuneração bruta que se fala. Existe um "montante base" ou remuneração base e, depois, podem existir outros "complementos ou subsídios", entre os quais:- subsídio de almoço;

- complementos de remuneração;

- diuturnidades;

- subsídio de isenção de horário;

- subsídio de transporte.

Variações na remuneração ilíquida

O seu salário bruto ou ilíquido mensal é estável. No entanto, terá sempre algumas oscilações se recebe subsídio de almoço, ou outros complementos, ou prémios. O subsídio de refeição é pago tendo em conta os dias úteis do mês, aqueles em que trabalha, e estes dias variam de mês para mês. Os complementos ou prémios, se não são pagos todos os meses, ou se variam de mês para mês, farão também variar a sua remuneração bruta ou ilíquida. Depois, como grande oscilação, temos os subsídios de férias e Natal, que quase duplicam, em termos brutos, a remuneração em dois meses do ano. Alguns complementos ou subsídios não entram nos 13.º e 14.º meses, como o subsídio de refeição / almoço, por exemplo.Como identificar a remuneração bruta (ilíquida) sujeita a impostos

Remuneração bruta e remuneração bruta sujeita a impostos pode não ser a mesma coisa. Isto porque podem existir componentes da remuneração bruta (ou parte delas) que estão isentas de imposto. As diuturnidades e a isenção de horário estão sujeitas, como a remuneração base, aos descontos para IRS e Segurança Social. Assim estão outros complementos. No caso do subsídio de almoço não é tão linear. O subsídio de almoço está sujeito a IRS e a Segurança Social, mas, conforme o valor que recebe, pode ter uma parte isenta e outra sujeita a imposto. Os limites em vigor (desde 1 de maio de 2023) são estes:- subsídio de refeição em dinheiro tributado acima de 6 €

- subsídio de refeição em cartão ou vale-refeição, tributado acima de 9,60 €

Exemplo 1:

- remuneração base de 1.000 €

- subsídio de almoço de 6 € / dia em dinheiro (isento de impostos)

- remuneração bruta mensal: 1.000 € + (6 € x 20) = 1.120 €

- remuneração bruta mensal sujeita a IRS e Segurança Social: 1.000 € (só pagará IRS e Segurança Social sobre a remuneração base, pois o subsídio de almoço de 6 € está isento de tributação)

Exemplo 2:

- remuneração base de 1.000 €

- diuturnidades de 30 €

- subsídio de alimentação de 8 € / dia, em dinheiro

- subsídio de alimentação isento: 6 €

- subsídio de alimentação sujeito a imposto: 8 € - 6 € = 2 €

- remuneração bruta mensal: 1.000 € + 30 € + (8 € x 20) = 1.190 €

- remuneração bruta mensal sujeita a IRS e Segurança Social: 1.000 € + 30 € + (2 € x 20) = 1.070 €

Remuneração ou salário líquido

Salário, ordenado, remuneração ou vencimento líquido é o montante que efetivamente se recebe, no final do mês. Está deduzido de todos os impostos, contribuições e descontos (IRS, Segurança Social, sindicato, seguro de saúde associado ao acordo coletivo de trabalho, entre outros). O IRS é calculado com base nas taxas de retenção na fonte de IRS, que constam das tabelas de IRS. Funciona como um adiantamento ao Estado, por conta do IRS a liquidar no ano seguinte. A contribuição para a Segurança Social, salvo regimes especiais, é de 11%. Este montante destina-se a financiar as pensões de reforma das pessoas que já não estão no ativo. É a entidade patronal que retém o IRS e a contribuição para a Segurança Social para entrega ao Estado.Como calcular o salário líquido

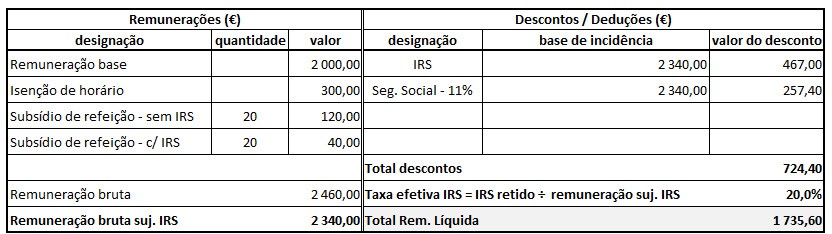

Considere o seguinte exemplo: a Maria é casada e ambos são titulares de IRS. Têm 3 filhos e vivem no continente. Vamos usar as tabelas de IRS em vigor no 2.º semestre de 2023 (que explicamos como usar, na secção abaixo). A Maria tem a seguinte remuneração mensal:- remuneração base de 2.000 €

- subsídio de almoço de 8 € / dia (pago em dinheiro)

- isenção de horário: 300 €

- remuneração bruta: 2.000 + (8 x 20) + 300 = 2.460 €

- subsídio de alimentação sujeito a impostos: (8 - 6) x 20 = 40 €

- remuneração bruta sujeita a impostos: 2.000 + 300 + 40 = 2.340 €

- retenção IRS mensal: 2.340 x 37% - 334,48 - (3 x 21,43) = 467 € (arredondado à unidade inferior, conforme norma legal)

- Segurança Social: 2.340 x 11% = 257,40 €

- total descontos: 467 + 257,40 = 724,40 €

- salário líquido = salário bruto - retenção na fonte de IRS - SS

- salário líquido = 2.460 € - 724,40 € = 1.735,60 €

Tome nota: a partir de 1 de julho de 2023, as empresas deverão indicar a taxa efetiva de IRS nos recibos de ordenado dos seus colaboradores.

Tome nota: a partir de 1 de julho de 2023, as empresas deverão indicar a taxa efetiva de IRS nos recibos de ordenado dos seus colaboradores.Como calcular o valor da retenção na fonte de IRS, no 2.º semestre de 2023?

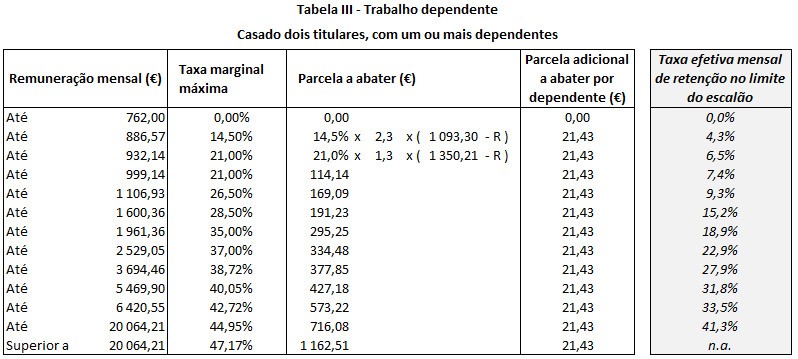

A retenção na fonte de IRS, ou os descontos para o IRS efetuados todos os meses, baseiam-se nas chamadas "taxas de retenção na fonte de IRS", constantes de tabelas com o mesmo nome. As taxas de retenção na fonte aplicáveis aos trabalhadores dependentes, dependem:- da remuneração mensal bruta

- do estado civil

- do número de titulares do agregado, no caso de casados

- do n.º de dependentes a cargo

- da morada fiscal: continente, Madeira ou Açores

Depois, efetuamos os seguintes cálculos a partir da remuneração bruta sujeita a impostos:

Depois, efetuamos os seguintes cálculos a partir da remuneração bruta sujeita a impostos:- remuneração sujeita a impostos: 2.340 €

- escalão e taxa aplicáveis: até 2.529,05; taxa marginal máxima 37%

- retenção de IRS = 2.340 x 37% - 334,48 - (3 x 21,43), em que a segunda parcela a abater (adicional) se aplica "por dependente", no nosso exemplo há 3 dependentes

- retenção de IRS = 467 €

- taxa efetiva de IRS = retenção na fonte de IRS ÷ remuneração bruta suj. a IRS = 467 ÷ 2.460 = 20%

A informação que consta no artigo não é vinculativa e não invalida a leitura integral de documentos que suportem a matéria em causa.

Deixe o seu comentário