Condições a verificar para a não tributação de mais-valias

O cônjuge ou unido de facto, na reforma ou com, pelo menos, 65 anos de idade, pode não ser tributado nas mais-valias obtidas com a venda de imóveis de habitação própria de permanente. Este benefício pode acontecer se o produto da venda, deduzido da amortização de eventual empréstimo contraído para a aquisição do imóvel, for utilizado nos 6 meses contados da data de venda do imóvel, num PPR, num seguro de capitalização, num fundo de pensões ou em Certificados de Reforma. Em concreto, as condições para o benefício são as seguintes:- subscrição de seguro financeiro do ramo vida ou na adesão individual a um fundo de pensões aberto, desde que visem uma prestação regular de montante máximo anual de 7,5 % do valor investido, durante um período igual ou superior a 10 anos;

- contribuição para o regime público de capitalização;

- desde que o sujeito passivo manifeste a intenção de reinvestimento, ainda que parcial, na declaração de rendimentos do ano da alienação.

Como preencher a venda do imóvel no anexo G da Declaração de IRS

Todos os dados sobre o imóvel e a transação são declarados. Qualquer que seja o imóvel, casa, terreno, edifício, com potencial mais ou menos valia, há que começar pelo quadro 4 do anexo G. Se o imóvel foi adquirido antes de 1989, então o anexo a preencher é o G1.Preenchimento do quadro 4 do anexo G

Aqui vai declarar os dados sobre a venda e a aquisição do imóvel agora vendido:- ano e mês da venda do imóvel;

- valor de venda do imóvel;

- ano e mês da compra do imóvel;

- valor de compra do imóvel;

- despesas necessárias e efetivamente praticadas, inerentes à aquisição e alienação do imóvel agora vendido;

- encargos com a valorização (nos últimos 12 anos).

O campo vai passar a identificar o imóvel, deverá ser o 4001. Se inserir linhas para outros imóveis, terá o 4002 e, assim, sucessivamente.

Na realização, preencha os titulares que venderam o imóvel. Pode ser 1 titular ou dois titulares (os elementos de 1 casal ou unidos de facto que optaram pela tributação conjunta de rendimentos).

No caso se serem dois sujeitos passivos, deve ocupar 2 linhas (sujeito A e sujeito B, como no exemplo que fornecemos), dividindo o valor da venda por 2. Coloque nas duas linhas o ano e o mês da venda. Faça o mesmo para a venda.

A soma é dada pelo sistema e terá que bater certo com o valor de realização e de aquisição do imóvel.

As datas de realização e de aquisição são as datas do ato de venda e de aquisição (realização da correspondente escritura de venda e de compra).

Na coluna de despesas e encargos, são elegíveis (art. 51.º do CIRS):

O campo vai passar a identificar o imóvel, deverá ser o 4001. Se inserir linhas para outros imóveis, terá o 4002 e, assim, sucessivamente.

Na realização, preencha os titulares que venderam o imóvel. Pode ser 1 titular ou dois titulares (os elementos de 1 casal ou unidos de facto que optaram pela tributação conjunta de rendimentos).

No caso se serem dois sujeitos passivos, deve ocupar 2 linhas (sujeito A e sujeito B, como no exemplo que fornecemos), dividindo o valor da venda por 2. Coloque nas duas linhas o ano e o mês da venda. Faça o mesmo para a venda.

A soma é dada pelo sistema e terá que bater certo com o valor de realização e de aquisição do imóvel.

As datas de realização e de aquisição são as datas do ato de venda e de aquisição (realização da correspondente escritura de venda e de compra).

Na coluna de despesas e encargos, são elegíveis (art. 51.º do CIRS):- Despesas com obras de manutenção e valorização do imóvel que vende, realizadas nos últimos 12 anos.

- O valor pago pela emissão do certificado energético do imóvel que vende, obrigatório para os imóveis novos ou usados que são transacionados.

- O valor pago de IMT, o Imposto Municipal sobre a Transmissão Onerosa de Imóveis.

- O valor pago a título de Imposto do Selo sobre o valor da transação.

- A comissão paga (e declarada) à empresa imobiliária, se aplicável.

- Eventuais custos de solicitador a quem tenha recorrido.

- Emolumentos associados à escritura do imóvel, variáveis conforme a opção que escolha (cartório vs Serviço Casa Pronta).

- Eventual indemnização paga pela renúncia onerosa a posições contratuais ou outros direitos inerentes a contratos relativos a esses bens.

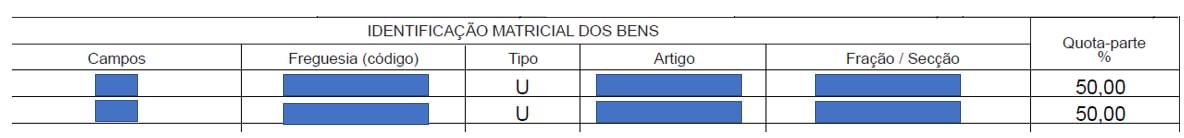

Identificação matricial dos imóveis vendidos

De seguida, ainda no quadro 4, deve preencher os dados matriciais do imóvel vendido. Dois titulares ocupam 2 linhas, repetindo a informação. No exemplo abaixo, os dois titulares detêm quotas iguais na propriedade do imóvel. Se for um casal que optou pela tributação separada, cada um preenche a sua declaração, mas sendo ambos proprietários, cada um preenche, também, a quota-parte com 50%. Se existem outros proprietários, a quota-parte deve ser preenchida em conformidade. Os restantes dados são repetidos nas duas linhas (no caso de dois sujeitos passivos):

Os restantes dados são repetidos nas duas linhas (no caso de dois sujeitos passivos):- código da freguesia: código de 6 dígitos que consta do documento de cobrança de IMI;

- tipo de prédio: U – Urbano ou R – Rústico ou O – Omisso;

- artigo e fração / secção: constam dos documentos identificativos do imóvel.

Preenchimento do quadro 5A do anexo G

Para além do quadro 4, devem ser preenchidos alguns campos do quadro 5A:- no campo 5001: o ano de alienação do imóvel;

- no campo 5002: deve preencher com o código do campo do quadro 4 (à esquerda do titular / à esquerda da freguesia), correspondente ao imóvel alienado cujo valor de venda pretende reinvestir;

- os campos 5003 e 5004, devem ser preenchidos com os códigos do quadro 4, quando o imóvel vendido foi adquirido em datas diferentes (ex: divórcio, partilha, herança);

- no campo 5012: o valor de realização que pretende reinvestir;

- no campo 5013: valor reinvestido no ano da declaração, no prazo de 6 meses após a data de alienação do imóvel;

- no campo 5014: valor reinvestido no ano seguinte após a data de alienação, no prazo de 6 meses a contar desta data, caso não tenha havido reinvestimento no ano da alienação.

Preenchimento do quadro 5A1 do anexo G

No quadro 5A1 deve inserir a identificação matricial do imóvel objeto de reinvestimento. Deve preencher a linha que refere "Campo 5027 a 5031". Se o reinvestimento ocorreu noutro país da UE ou EEE, deve indicar indicar o código-país na 3.ª linha do mesmo quadro 5A1.Preenchimento do quadro 5A2 do anexo G

Siga, coluna a coluna, como lhe indicamos:- Campo do Q.5A: identifique qual o campo do quadro 5A (campo 5013, 5014, 5037 ou 5038), onde foi indicado o valor reinvestido;

- Titular: identificação do titular ou titulares do direito ao reinvestimento, através da utilização dos códigos definidos para o quadro 4;

- Código: do produto onde reinveste:

- 01 – na aquisição de um contrato de seguro;

- 02 – na adesão individual a um fundo de pensões aberto;

- 03 – numa contribuição para o regime público de capitalização.

- Ano, Mês e Valor: indique a data e o correspondente valor reinvestido;

- NIF Português, País e Número fiscal (EU ou EE): identifique a entidade onde foram aplicados os valores, com o NIF português ou estrangeiro (neste caso, indique o código do país, de acordo com a tabela constante das instruções de preenchimento do Q8B do Rosto da declaração).

- Beneficiário: deve identificar-se o beneficiário do produto onde reinveste, utilizando os códigos definidos para o quadro 4.

Como é calculada a mais-valia pela AT

Na declaração de IRS, a +/- valia não é calculada pelo contribuinte. Este apenas declara todos os elementos necessários para que a AT apure, ela própria, o eventual ganho ou perda. A mais ou menos valia é dada pela fórmula:- valor de venda - (valor de aquisição x coeficiente de desvalorização) - despesas com compra e venda do imóvel agora vendido - encargos com a valorização do imóvel.

- valor de venda em 2023 (o maior dos valores entre VPT à data e valor de venda): 250.000

- valor de aquisição em 2000 (o maior dos valores entre VPT à data e valor de compra): 125.000

- valor de aquisição a preços de 2023: 125.000 x 1,56 = 195.000 (consulte aqui qual o coeficiente de desvalorização da moeda aplicável no seu caso)

- IMT, imposto do selo e outros impostos pagos, emolumentos e encargos com a valorização do imóvel que vende: 30.000

- comissão paga à imobiliária que lhe vendeu o imóvel (4% x valor da venda): 5.000

- a mais-valia = 250.000 - 195.000 - 30.000 - 5.000 = 20.000 euros;

- é tributada em 50% do seu valor: 20.000 / 2 = 10.000 euros;

- os 10.000 euros estão sujeitos às taxas de IRS, já que este ganho é adicionado aos restantes rendimentos que declara. A taxa vai depender do escalão de tributação do rendimento coletável apurado.

Isenção de tributação de mais-valias em imóveis anteriores a 1989: o anexo G1

Se o imóvel que agora vende tiver sido comprado antes de 1 de janeiro de 1989 (entrada em vigor do Código do IRS), a mais-valia está isenta de IRS. Neste caso, os dados de venda devem ser preenchidos no anexo G1, que é idêntico ao anexo G.Quando acontece o preenchimento simultâneo do anexo G e do anexo G1?

A necessidade de preenchimento simultâneo do anexo G e G1 acontece sempre que parte de um imóvel é adquirido antes de 1989 e outra parte depois de 1989. É o exemplo de uma herança. Pode estar a vender um imóvel com duas datas de aquisição diferentes. E estas podem ser, uma antes de 1989 e outra após. Acontece, por exemplo, quando herda parte de um imóvel do pai falecido. O pai faleceu antes de 1989. A "data de aquisição" desta parte do imóvel é, para efeitos fiscais, a data de óbito do pai. A mãe falece nos anos 90 e deixa em herança o remanescente do imóvel. Esta parte do imóvel terá como "data de aquisição" a data do óbito da mãe. Neste caso, parte do imóvel está isento de tributação de mais-valias (a parte do pai), mas a parte da mãe estará sujeita a tributação. Quando este imóvel é vendido, tem que ser declarado nos dois anexos. Nos anexos G e G1, as datas de aquisição e a percentagem/parte de propriedade "adquirida" em cada momento é distinta. A parte herdada do pai que agora vende vai para o anexo G1. A parte da mãe vai para o anexo G.A informação que consta no artigo não é vinculativa e não invalida a leitura integral de documentos que suportem a matéria em causa.

Deixe o seu comentário