Casado único titular ou casado dois titulares

Nos titulares de rendimento, casados ou unidos de facto, um dos elementos do casal é, para efeitos fiscais, "casado, único titular" quando apenas ele recebe rendimentos, ou quando recebe 95% ou mais do rendimento englobado do casal (art.º 99.º - B, do CIRS). Note que, um cônjuge que não trabalhe, também não entra nas definições de "dependente" em termos fiscais. Dois exemplos:- O Pedro recebe um ordenado bruto mensal de 2.000 euros e a Catarina, a sua mulher, está desempregada. O Pedro, para efeitos de IRS, é "casado, único titular".

- A Maria recebe um salário bruto de 3.000 euros por mês e o António recebe 150 euros. O salário do casal é de 3.150 euros, em que os 3.000 euros da Maria representam 95,2% do rendimento do casal. Fiscalmente, a Maria está na situação de "casado, único titular".

- Quando um aufere rendimentos noutro país e está a ser tributado nesse país, apenas o cônjuge que trabalha em Portugal é considerado: é "casado único titular";

- Quando o outro recebe subsídio de desemprego, RSI ou Abono de Família: rendimentos isentos de IRS (não sujeitos a tributação);

- Quando o outro recebe rendimentos de pensões ou rendimentos de trabalho por conta de outrem, inferiores ao mínimo de existência em IRS (rendimento isento de IRS até esse patamar);

- Quando o outro recebe rendimentos sujeitos a taxas especiais ou liberatórias.

Casado um titular vs casado dois titulares: O que significa e quais as implicações

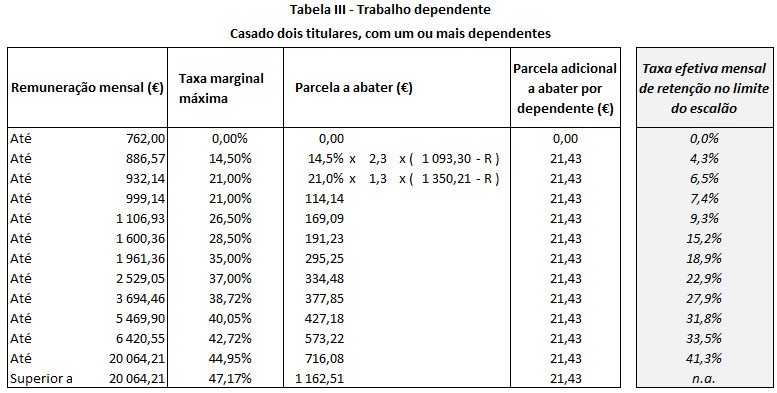

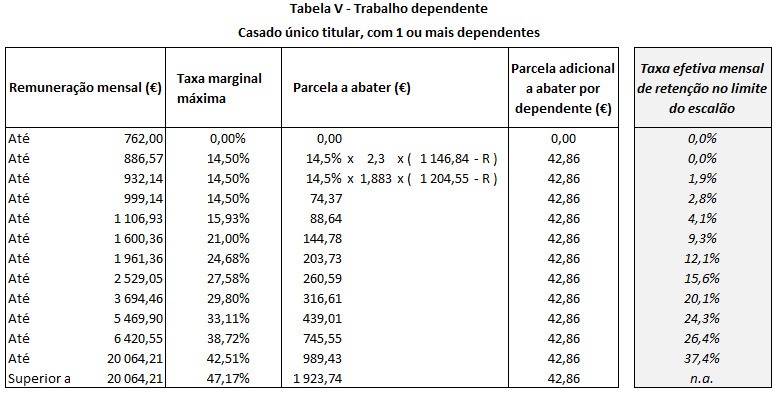

O Imposto sobre o Rendimento das Pessoas Singulares é aplicado aos contribuintes singulares, titulares de rendimentos. Há um nível a partir do qual se paga imposto, rendimentos muito baixos não pagam. O imposto que se paga ao longo do ano, é o que fica "retido na fonte", para que a empresa o entregue ao Estado, em seu nome. Trata-se de adiantamento ao Estado por conta do imposto devido no ano seguinte (apurado quando se entrega a declaração de IRS). Ora, para o empregador fazer essa retenção na fonte de IRS, precisa de saber a sua situação familiar para lhe aplicar a taxa devida. Deve comunicar ao empregador se é solteiro, casado único titular, casado dois titulares, se tem dependentes ou não, se tem ou não algum tipo de deficiência elegível para efeitos de imposto. Se as retenções mensais forem feitas de forma incorreta, além de não se falar verdade, haverá uma maior diferença entre o somatório do IRS mensal e o imposto anual apurado. A AT possui toda a informação sobre os contribuintes e vai fazer os cálculos com a sua situação real. Os casados, dois titulares, descontam mais IRS do que os casados, único titular. Pode ser tentador, mas vai certamente pagar o imposto que "reteve a menos" no ano seguinte. Vamos verificar as tabelas de retenção na fonte. O método mudou a 1 de julho de 2023, seguindo agora a lógica dos escalões de IRS, com taxas marginais máximas e parcelas a abater. Este método aproxima a retenção mensal do valor do imposto efetivamente apurado e devido em 2024. Desconta-se menos. Menor reembolso em 2024. Comparamos a tabela dos casados, dois titulares, com a tabela dos casados, único titular, sem dependentes:

Constata-se que os casados dois titulares têm taxas marginais de IRS mais elevadas e, por isso, taxas efetivas de IRS mais elevadas também, para idênticos níveis de rendimento. E quantos mais dependentes, menores as taxas e menor o desconto mensal.

Exemplificamos o cálculo da retenção nas duas situações, com um dependente e para um rendimento de 1.800 euros mensais (R):

Constata-se que os casados dois titulares têm taxas marginais de IRS mais elevadas e, por isso, taxas efetivas de IRS mais elevadas também, para idênticos níveis de rendimento. E quantos mais dependentes, menores as taxas e menor o desconto mensal.

Exemplificamos o cálculo da retenção nas duas situações, com um dependente e para um rendimento de 1.800 euros mensais (R):| Situação | Escalão | Taxa marginal máxima | Parcela a abater | Parcela adicional a abater x n.º dependentes | IRS a reter | Taxa efetiva IRS |

| A. Dois titulares | até 1.961,36 | 35% | 295,25 | 1 x 21,43 | 313 € | 17,4% |

| B. Único titular | até 1.961,36 | 24,68% | 203,73 | 1 x 42,86 | 197 € | 10,9% |

| IRS mensal: R x taxa marginal - parcela a abater - parcela a abater x n.º dependentes A. 1.800 x 35% - 295,25 - 1 x 21,43 = 313,00 € B. 1.800 x 24,68% - 203,73 - 1 x 42,86 = 197,00 € | ||||||

| Taxa efetiva IRS: IRS mensal / R | ||||||

- 3 x 21,43 euros nos casados, dois titulares

- 3 x 21,43 euros nos casados, único titular

Casado um titular vs casado dois titulares: dá para escolher?

Não. Na verdade, é suposto que a entidade para quem trabalha comunique informação real e fidedigna à Autoridade Tributária e faça os seus descontos mensais de IRS de acordo com a lei. Para isso, o trabalhador deve comunicar a sua real situação à área de recursos humanos da empresa. E agora, deve estar a pensar, mas como único titular desconto menos... Sem dúvida. No entanto, devido ao "acerto de contas" no ano seguinte, o sistema da AT iria apurar uma maior diferença entre o imposto "adiantado" (retenção na fonte) e o imposto que efetivamente tem que pagar. Daqui resultaria, imposto a pagar ou um menor reembolso. Note que estaria a descontar mensalmente como único titular, mas a AT sabe que são dois. O seu imposto, no final, iria ser apurado considerando os dois titulares, bastante maior, portanto. Se pelo, contrário, descontar a uma taxa mais elevada, como dois titulares, em vez de um único titular, vai acontecer a situação inversa. Na hora do apuramento do imposto, vai ter mais a haver do Estado, porque lhe "adiantou dinheiro a mais". O Estado vai-lhe devolver mais, o reembolso de IRS será maior. Não esqueça, pode "adiantar ao Estado" dinheiro a mais ou a menos, por conta do imposto a apurar no ano seguinte. No final, o imposto a pagar é o mesmo. A diferença é que o Estado pode-lhe devolver mais ou menos dinheiro no ano seguinte. E pode pedir-lhe mais dinheiro, se as suas retenções na fonte ficarem aquém do imposto devido.Um cônjuge recebe subsídio de desemprego e o outro trabalha: casado, único titular?

Se apenas um dos elementos do casal recebe rendimentos, porque o outro está desempregado, com subsídio de desemprego, então o primeiro está, de facto, na situação de casado, único titular. Deve comunicar essa situação à entidade patronal. O subsídio de desemprego, para efeitos de IRS, não é considerado rendimento sujeito a tributação. Trata-se de um subsídio/"prestação social" pago pela Segurança Social, que está isento de IRS. Se a situação mudar a meio do ano, deve fazer a respetiva comunicação à entidade patronal.Um cônjuge recebe pensão e o outro trabalha: casado, único titular?

O rendimento de pensões, regra geral, está sujeito a desconto mensal para IRS. A situação fiscal de qualquer dos elementos deste casal é de "casado, dois titulares". No entanto, nos casos de pensões muito baixas, pode haver isenção de IRS, isto é, não estar sujeito ao pagamento de imposto. Isto verifica-se se o valor da pensão for inferior a 762 euros mensais. Nesse caso, não há retenção na fonte de IRS mensal e o cônjuge no ativo é "casado, único titular".A informação que consta no artigo não é vinculativa e não invalida a leitura integral de documentos que suportem a matéria em causa.

Deixe o seu comentário